Перед тем как отвечать на вопрос выше, мы ответим на другой: почему вообще надо инвестировать деньги?

Перед тем как отвечать на вопрос выше, мы ответим на другой: почему вообще надо инвестировать деньги?

Деньги существуют с давних времен, причем еще до рождения Иисуса Христа они приняли форму металлических монет. Спустя столетия это приведет к осмыслению золота как универсальной ценности на уровне государства — возникнет понятие «золотой стандарт».

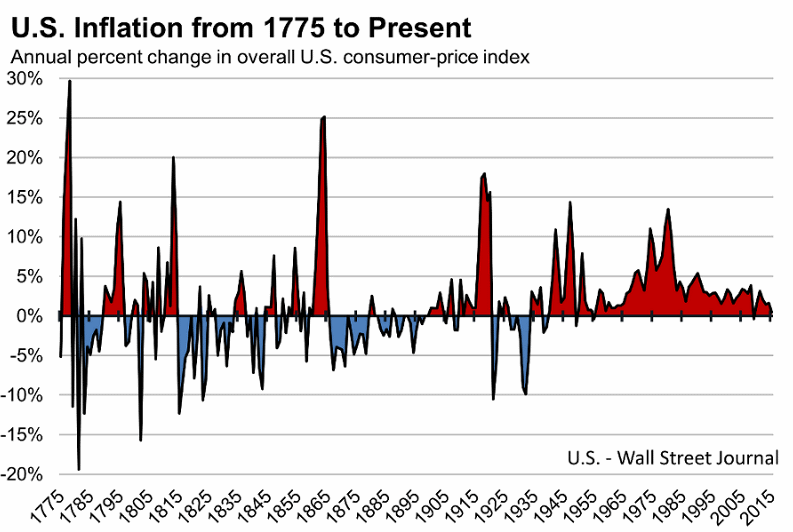

Со средневековья и до 1930-х цена денег испытывала инфляционно-дефляционные колебания: покупательная способность монет резко падала во время частых войн, восстанавливаясь в периоды отностельного спокойствия. При этом в прежние времена стоимость денежных средств хоть и заметно колебалась, но колебалась разнонаправленно. Поэтому стоимость ценег на очень длинных периодах была примерно постоянной — инфляция нередко была более резкой, но дефляция — более продолжительной.

Такая ситуация изменилась в начале тридцатых годов прошлого века, когда Великая Депрессия в США привела к официальной кратковременной отмене золотого стандарта. Стало ясно, что действующая экономическая модель государств не работает как предохранитель от сильных кризисов. Фактический кризис в США тянулся все тридцатые годы (в 1937 году последовал новый обвал), а гувервили (постройки для бедных) просуществовали до конца 40-х годов. Доллар США начинает обесценивается от инфляции, которая признается за благо экономического роста. Теперь сам рост является универсальной ценностью — в 1973 году привязка денег к золоту устраняется и курс доллара к золоту начинает формироваться по рыночному механизму. Одноврменно курс других валют к доллару перестает поддерживаться в узком коридоре — возникает рынок форекс.

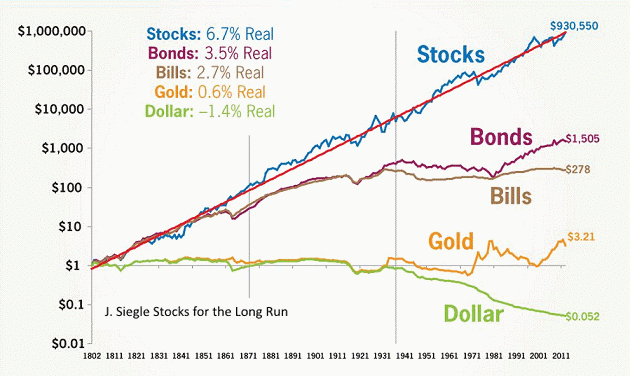

Новый механизм как минимум не помешал прежнему росту рынка, а скорее всего ускорил его. После кризиса тридцатых годов менее глубокий, но более затяжной кризис был в США только в 1970-х годах — при этом в целом рынок рос более чем на 10% в год. Долгосрочные держатели акций, такие как Баффет и Грехем, стали миллиардерами и миллионерами, да и в общем благосостояние американцев сегодня не сравнить с предыдущими годами. Ведь главная задача экономики не в постоянстве стоимости денег или золота, а росте благосостяния граждан. Активы США сейчас составляют почти половину капитализации всего мирового фондового рынка, а мировой ВВП — ведущий экономический показатель планеты.

Правда, инерция многих столетий оказалась так велика, что деньги и сейчас воспринимаются как некоторый стандарт, без связи с экономикой. Хотя реальная сила — это именно экономика, акции крупнейших, средних и малых предприятий. Даже в странах, где долгосрочная инфляция крайне низка, она со временем приводит к большим потерям в стоимости денег. С начала 1930-х по 2010 год доллар фактически обесценился на 95%, рубль за 2000-2016 годы — примерно на 80%.

Куда инвестировать?

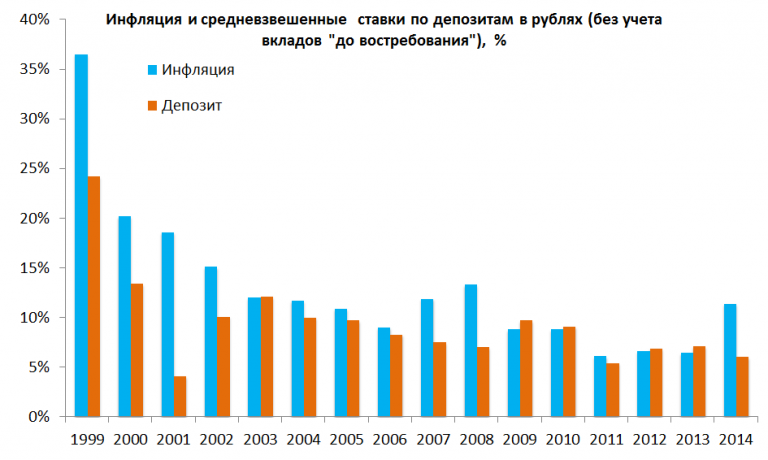

Итак, теперь очевидно, что инвестировать необходимо. Что можно сделать? Например, положить деньги в банк. Но проблема в том, что банковский депозит в среднем не позволяет получить больше инфляции – то есть, он может от силы сохранить покупательную способность денег. Чтобы обыграть инфляцию, требуется другой подход. Инвестор, который хочет доход выше, должен принять риск — т.е. тот факт, что капитал не будет расти постоянно, а время от времени заметно проседать.

Как говорилось выше, ценность не деньги, а экономический рост. В бедных странах от денег немного толку: на них можно мало купить, обмен к крепким валютам идет по высокому курсу. Деньги даже в каком-то смысле противоположены экономическому росту: последний требует небольшой инфляции, которая подстегивает экономику, но уменьшает сбережения. Поэтому вкладывать нужно в акции различных компаний: технологических, пищевых, недвижимости и пр. Все эти направления востребованы и будут востребованы в будущем — людям нужно где-то жить, что-то есть.

На какие результаты можно рассчитывать? К примеру, 15 000 долларов, вложенные в рынок США в далеком 1976 году (когда появился первый индексный фонд с возможностью купить весь рынок целиком), в 2006 году дали бы примерно 460 000 долларов. Что делать после инвестирования? По большому счету ничего: повышенная активность влечет повышенные комиссии, а обыграть рынок на длинной дистанции дано единицам. Лучше положиться на экономический рост и позволить ему сделать вас богаче — за счет роста цен на акции и выплачиваемых дивидендов.

Какой минус у такого подхода? Необходимость времени и недюжинного терпения — порой ничего не делать гораздо сложнее, чем удержаться от попыток коррекции портфеля. Все кричат, что акции падают и упадут еще ниже? Так у меня в них половина портфеля! Хочется немедленно все продать и сбросить психологическое напряжение. Но проходит время, акции начинают расти. Сначала просто затихают негативные отзывы, потом появляются первые осторожные советы по инвестициям. Когда почти все говорят о необходимости покупать — акции уже проделали впечатляющий рынок с момента вашей продажи и может быть, удвоили или утроили капитал того, кто просто остался ждать. Вы покупаете снова, когда все говорят покупать — но рост скоро заканчивается и снова идет коррекция или падение рынка. И снова все вокруг говорят о кризисе и опасности акций.

Кроме того, польстившись на обещания высоких процентов, можно попасть в финансовую пирамиду, которых бесчисленное множество — вплоть до очень респектабельных внешне компаний. Некоторые могут платить порядка 20-30% годовых годами, что вселяет мнимую уверенность. Раз так долго работают, значит надежны! И именно в этот момент компания исчезает или отказывается от обязательств. И выясняется, что по суду с нее ничего не взять, поскольку рыночные спекуляции законодательно равны азартным играм — и если только вас не принуждали вступать туда силой, вся отвественность за результат на вас. Мошенничество доказать очень затратно, а поскольку множество подобных компаний зарегистрированы в офшорах, то делать это нужно в условной банановой республике…

Отдельно можно сказать о популярных в 2017 году криптовалютах. Да, они сильно выросли, но весь этот рост является спекулятивным — т.е. не поддержан реальным бизнесом, а раздут ожиданиями толпы. Технология блокчейн может и перспективна, но ни одна технология не в состоянии умножать капитал со скоростью в десятки и сотни процентов годовых. Интернет был открытием человечества — но в целом сектор интернет-технологий не принес больше обычного бизнеса.

Что делать, чтобы не попасть в финансовую пирамиду и приумножать капитал? Откройте зарубежный (или российский, допустим в компании Финам) брокерский счет и соберите портфель из трети крупнейших акций, трети облигаций и компаний недвижимости. На российском рынке вы будете сильно ограничены в возможностях, тогда как зарубежный брокер предложит активы по всему миру. Не единственный, но наилучший инструмент — биржевые фонды. Хотите узнать больше? Получить информацию можно здесь.